蓝鲸新闻7月26日讯(记者 石雨)保险公司已进入二季度偿付能力报告披露季。蓝鲸新闻记者关注到,在第一季度实现业务品质改善、财务盈利的长生人寿保险有限公司(下称“长生人寿”)在第二季度却陷入保费收入同比下滑、净亏损超0.5亿元的困境。

对于二季度业务未达成预期,长生人寿提出是业务受 “报行合一”影响有较大下滑。该公司相关负责人回应蓝鲸新闻记者称,将稳妥推进“报行合一”各项措施做深做细,拟试行渠道事业部制管理,在架构、权责、考核等方面做出配套调整。亏损主要是二季度受到利率与股市波动的影响,下半年将从负债端和资产端双向发力。

二季度困局:业务未达进度、亏损超0.5亿元,偿付能力同步承压

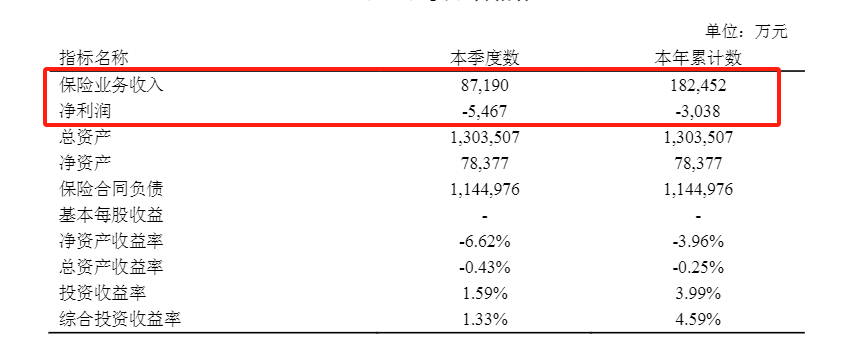

从偿付能力报告具体内容来看,第二季度,长生人寿保险业务收入8.72亿元,较去年同期的9.38亿元同比下滑约7个百分点,利润方面,则出现了0.5亿元净亏损。

(图源:长生人寿2024年第二季度偿付能力报告)

对此,长生人寿在自我评估中分析表示,公司二季度业务未达成匹配进度,业务受“报行合一”影响有较大下滑,财务利润增长势头停滞,公司战略与公司能力变化、经营环境变化相匹配。

对于亏损,长生人寿进一步向记者表述,二季度受到利率与股市波动的影响,公司财务利润有所下降。其中,利率下行使得准备金折现率有所增加,股市的下跌影响了权益资产的投资收益,这是亏损的主要原因。

压力同时体现在偿付能力方面,二季度末长生人寿的核心偿付能力充足率100.6%,较上季度末结果下降7.8个百分点,综合偿付能力充足率 119.7%,较上季度下降8个百分点。

下滑背后,负债端方面,新业务销量较低,费差损增加。资产端方面,受到权益市场波动的影响,投资收益不及预期。受到资产和负债两方面的影响,长生人寿二季度财务亏损较多,从而影响了实际资本。最低资本方面,新业务销售使利率风险有所增加,非标资产到期释放了部分信用风险,最低资本变动不大。综合影响下,偿付能力充足率较一季度下降。

对此,长生人寿提出,将从资产和负债两端入手,维持偿付能力稳定。负债端方面,将在 2024年积极推进3.0%定价利率产品的销售,进而提升资本自我造血能力。资产端方面,将加快推进风险资产的处置,提升实际资本。

为更好适应“报行合一”,拟试行渠道事业部制管理

成立于2003年9月的长生人寿,由中国长城资产管理股份有限公司、日本生命保险相互会社和长城国富置业有限公司三家大型国内外企业持股。其中,长城国富置业有限公司为长城资管全资控股子公司,双方共同持有长生人寿70%股权。

背靠实力雄厚的股东,长生人寿的业绩却一直未有明显突破,2016年实现234.73万元微利后,连续4年亏损,其中2018年、2019年亏损均超亿元,2021年业绩回暖实现0.15亿元净利润后,2022年、2023年分别亏损1.58亿元、0.58亿元。

今年首季,长生人寿业务品质改善、财务盈利,但在第二季度又陷入困境。值得关注的是,对于业绩未达成匹配,其提出是受报行合一影响,业内指出,这也是不少保险公司正面临的阵痛。

报行合一,即保险公司报送或备案的费用率数据假设,应当与实际执行的费用率数据情况保持一致。2023年,应监管要求,银保渠道“报行合一”大幕拉开。

今年上半年,经代渠道“报行合一”逐步落地,蓝鲸新闻从经代公司处了解,年初已陆续有产品更新,3月提速调整。

“报行合一”的执行,意在规避保险公司在渠道端进行恶性费用竞争的风险,防范费差损,并倒逼保险公司通过产品的创新和服务质量的提升来提升规模。

以长生人寿2023年年报数据来看,其保费收入居于前5位的产品合计占公司原保费收入的72%,其中第二、三位产品的主要销售渠道为经代渠道,其余三款产品则主要通过银行代理渠道销售。

长生人寿在回复蓝鲸新闻采访时表示,公司银保、经代业务已于今年1月、4月份全面进入了“报行合一”,个险渠道也在分步骤逐步压降销售费用及管理成本积极适应“报行合一”。为更好适应“报行合一”,加快新形势下的渠道业务发展,公司还拟试行渠道事业部制管理,在架构、权责、考核等方面作出配套调整,推进渠道经营向集约化、专业化、精细化转型,加强投产效率管理,提升经营能动性。

长生人寿还表示,除了以事业部管理为抓手,还将配套专业能力提升、适销产品策略、落实降本增效、加强考核激励等推动措施,根据“一体两翼”渠道特点有节奏、分步骤落实“报行合一”。

“‘报行合一’的阵痛会影响一批银保、经代渠道业务占比相对较高的保险公司,这是行业性的转型和升级挑战“,业内人士直言道。尤其是中小保险公司,必须考虑进行渠道战略的调整,以及产品和服务的优化,以提高竞争力。

当下长生人寿正处于股权转让过渡期,转型发展和模式升级挑战之下,应对之举如何落地,成效如何,值得持续关注。“报行合一”下,行业如何尽快完成转型,走出阵痛,也值得期待。(蓝鲸新闻 石雨 shiyu@lanjinger.com)