出品:新浪财经上市公司研究院

作者:昊

7月16日,金龙汽车发布公告显示,公司以简易程序向特定对象发行股票的募集资金总额不超过3亿元,扣除发行费用后拟将募集资金全部用于“金龙全球化商旅客车平台开发项目”。

金龙汽车表示,项目紧密围绕公司创新驱动、转型升级的战略,有助于公司逐渐从销售产品向提供整体解决方案转型,成功实施后将助力公司不断增强自主创新能力,提升自身研发能力和产品竞争力。

值得注意的是,这已不是金龙汽车近期首次筹划募资,今年3月,公司还拟申请发行15亿永续债和60亿融资工具。

事实上,截至今年一季度末,金龙汽车拥有货币资金58亿、以银行理财为主的交易性金融资产资产约25亿、以大额存单为主的债权投资约37亿,各种类现金合计高达120亿,远高于同期60多亿的有息负债,公司负债率虽在同行中最高,但主要以应付款为主,金龙汽车似乎并不缺钱。

然而,在营收增长、去年盈利的背后,金龙汽车扣非净利已连续5年为负,合计亏损近20亿,盈利能力在业内一直处于中下水平,造车主业早已陷入困境。今年上半年,金龙汽车销量增速也在主要同行中垫底。弱复苏之下,连续筹划对外融资值得关注。

120亿类现金远超有息负债 半年内却连续筹划对外融资

日前,金龙汽车宣布拟通过定增募资3亿,投向“金龙全球化商旅客车平台开发项目”。据了解,该项目面向全球商旅市场的高品质客车,具体内容为全球化客车系列车型平台开发和相关技术研发,计划投资总额3.22亿元。

这已不是金龙汽车近期首次对外融资。

今年3月,金龙汽车发布公告称,为满足公司生产经营需要,包括偿还有息债务(包括但不限于金融机构贷款)、项目建设、补充流动资金、项目资本金等,拟向中国银行间市场交易商协会申请注册发行总额不超过人民币60亿元的债务融资工具。

同样在3月,金龙汽车还曾公告,为促进公司业务发展,拓宽融资渠道,优化资本结构,拟申请类永续债,金额不超过15亿元。短短几个月时间,合计计划募资额达78亿。

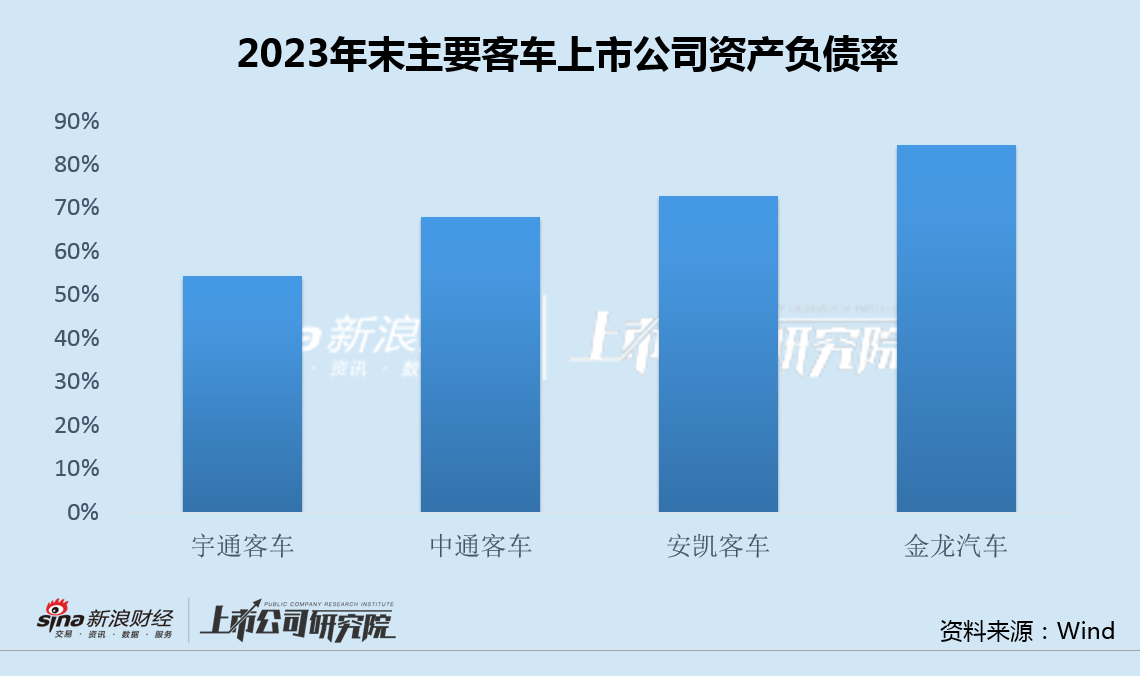

数据显示,相比宇通客车、中通客车和安凯客车等上市公司同行,金龙汽车负债率明显较高。不过,应付款和其他应付款合计达到130亿,是主要负债项,金龙汽车似乎并不十分缺钱。

最新财报显示,截至今年一季度末,金龙汽车拥有货币资金58亿,此外交易性金融资产约25亿,债权投资约37亿,两者的主要构成分别是银行理财和大额存单,以上各种类现金合计高达120亿,远高于公司同期60多亿的有息负债。

一方面购买银行理财和大额存单,另一方面,仅3亿的资金也要向市场定增进行融资,金龙汽车的操作令人不解。

主业5年亏近20亿 销量增速垫底复苏乏力

急切融资的背后,造车主业长期不振或许才是金龙汽车的根本顽疾。

2023年,金龙汽车营收194亿元,同比增长6.36%,连续第三年实现增长,归母净利润0.75亿,同比完成扭亏。不过,公司全年扣非净利润为-3.55亿,已是自2019年以来连续第五年主业亏损,合计亏损近20亿。

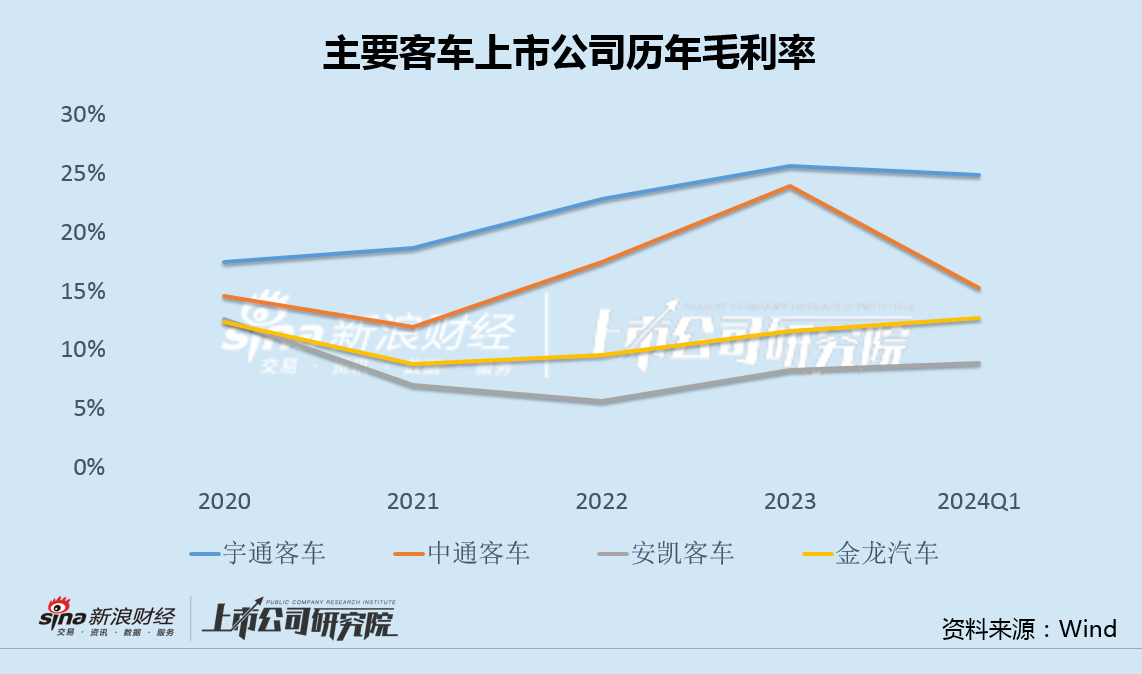

客车产品缺乏竞争力是金龙汽车造车业务连续亏损的主要因素。统计显示,2020年至今,金龙汽车毛利率长期徘徊在10%左右,仅略高于安凯客车,显著低于宇通客车和中通客车,盈利能力在业内一直处于中下水平。

经历了疫情的低谷期,国内客车行业在2023年之后出现回暖,但金龙汽车的复苏步伐却较为迟缓。

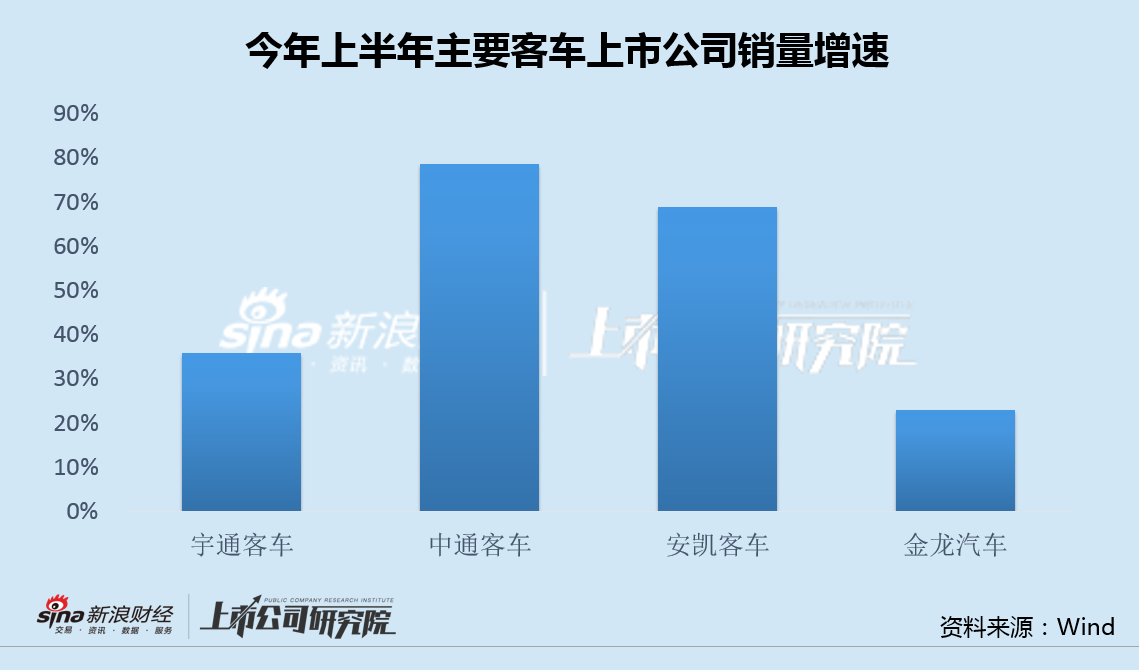

数据显示,今年前6个月,金龙汽车累计销售客车22941辆,同比增长22.96%;而同期,宇通客车、中通客车和安凯客车销量增速分别为35.82%、78.55%和68.89%,金龙汽车销售复苏明显弱于同行。

值得一提的是,就在7月22日发稿当天,金龙汽车股价再度以涨停收盘,这也是公司近9个交易日的第四个涨停,累计涨幅近60%。然而,伴随股价大涨,似乎并不缺钱的金龙汽车连续筹划对外融资,依然值得关注。